- Presentación

- Temario

- Metodología

- Titulación

Descripción

¿Quién puede acceder al master?

El Master en Asesoría Financiera y Gestión Patrimonial se dirige tanto a estudiantes como a profesionales del sector que deseen adquirir un conocimiento especializado sobre la rama del asesoramiento de productos financieros de activo, pasivo y de origen inmobiliario. A su vez, tendrá acceso al módulo de certificación MIFID II, con el que podrá obtener la acreditación para asesorar por la CNMV.

Objetivos

- Conocer la estructura que mantiene el sistema financiero y sus características

- Desarrollar los diferentes productos de activo y pasivo suministrados por las diferentes entidades.

- Gestionar de forma eficaz, los distintos proyectos de inversión y comprobar su viabilidad.

- Saber gestionar adecuadamente los riesgos implícitos en las inversiones y los procesos de reclamaciones.

- Profundizar sobre la gestión en el mercado inmobiliario y la valoración de inmuebles

- Aprender los aspectos necesarios para generar de forma eficaz una cartera eficiente.

- Desarrollar los diferentes apartados que se establecen en la Directiva MIFID II

Salidas Profesionales

Con el Master en Asesoría Financiera y Gestión Patrimonial, obtendrás una formación avanzada en el ámbito del asesoramiento de productos financieros e inversión inmobiliaria, permitiéndote optar a puestos como asesor financiero, gestor de carteras, Gestor y analista de riesgos, Inversor privado o analista financiero.

Temario

MÓDULO 1. INTRODUCCIÓN AL SISTEMA FINANCIERO

UNIDAD DIDÁCTICA 1. EL SISTEMA FINANCIERO

- Conceptos básicos

- Elementos del sistema financiero

- Estructura del sistema financiero

- La financiación pública

UNIDAD DIDÁCTICA 2. TIPOS DE INTERÉS

- Concepto

- Interés nominal (j)

- Interés efectivo (i)

- Tasa anual equivalente (TAE)

- Formas de cálculo

UNIDAD DIDÁCTICA 3. PRÉSTAMOS

- Concepto y clases

- Sistemas de amortización

- Formas de cálculo

UNIDAD DIDÁCTICA 4. EQUIVALENCIA DE CAPITALES

- Introducción

- Equivalencia de capitales en capitalización simple

- Equivalencia de capitales en capitalización compuesta

- Tantos medios

UNIDAD DIDÁCTICA 5. RENTAS FINANCIERAS

- Restas financieras

- Rentas pospagables

- Rentas prepagables

- Rentas temporales, perpetuas y diferidas

- Rentas anticipadas

MÓDULO 2. ASESORAMIENTO DE PRODUCTOS Y SERVICIOS FINANCIEROS DE ACTIVO

UNIDAD DIDÁCTICA 1. PROCEDIMIENTOS DE CÁLCULO FINANCIERO BÁSICO APLICABLE A LOS PRODUCTOS FINANCIEROS DE ACTIVO

- Actualización simple

- Actualización compuesta

- Rentas constantes, variables y fraccionadas

UNIDAD DIDÁCTICA 2. GESTIÓN Y ANÁLISIS DE LAS OPERACIONES BANCARIAS DE ACTIVO

- Las operaciones bancarias de activo

- Los préstamos

- Los créditos

- La garantía crediticia

- El aval bancario

- La remesa de efectos

- El arrendamiento financiero o leasing

- El Renting

- El Factoring

- El Confirming

- Los empréstitos

UNIDAD DIDÁCTICA 3. APLICACIONES INFORMÁTICAS DE GESTIÓN BANCARIA

- Hojas de cálculo financiero

- Aplicaciones de gestión de créditos

- Simuladores de cálculo financiero

- Internet

- Normativa de seguridad y medioambiente en el uso de material informático

UNIDAD DIDÁCTICA 4. ANÁLISIS E INTERPRETACIÓN DE LOS ESTADOS FINANCIEROS CONTABLES

- Masas patrimoniales

- El balance

- Las cuentas de gestión

- La cuenta de pérdidas y ganancias

- Instrumentos de análisis

MÓDULO 3. ASESORAMIENTO DE PRODUCTOS Y SERVICIOS FINANCIEROS DE PASIVO

UNIDAD DIDÁCTICA 1. ANÁLISIS DEL SISTEMA FINANCIERO.

- El sistema financiero

- Mercados financieros

- Intermediarios financieros

- Activos financieros

- Mercado de productos derivados

- La Bolsa de Valores

- El Sistema Europeo de Bancos Centrales

- El Sistema Crediticio Español

- Comisión Nacional del Mercado de Valores

UNIDAD DIDÁCTICA 2. GESTIÓN DE LAS ENTIDADES DE CRÉDITO.

- Las entidades bancarias

- Organización de las entidades bancarias

- Los Bancos

- Las Cajas de Ahorros

- Las cooperativas de crédito

UNIDAD DIDÁCTICA 3. PROCEDIMIENTOS DE CÁLCULO FINANCIERO BÁSICO APLICABLE A LOS PRODUCTOS FINANCIEROS DE PASIVO.

- Capitalización simple

- Capitalización compuesta

UNIDAD DIDÁCTICA 4. GESTIÓN Y ANÁLISIS DE LAS OPERACIONES BANCARIAS DE PASIVO.

- Las operaciones bancarias de pasivo

- Los depósitos a la vista

- Las libretas o cuentas de ahorro

- Las cuentas corrientes

- Los depósitos a plazo o imposiciones a plazo fijo

UNIDAD DIDÁCTICA 5. GESTIÓN Y ANÁLISIS DE PRODUCTOS DE INVERSIÓN PATRIMONIAL Y PREVISIONAL Y OTROS SERVICIOS BANCARIOS.

- Las sociedades gestoras

- Las entidades depositarias

- Fondos de inversión

- Planes y fondos de pensiones

- Títulos de renta fija

- Los fondos públicos

- Los fondos privados

- Títulos de renta variable

- Los seguros

- Domiciliaciones bancarias

- Emisión de tarjetas

- Gestión de cobro de efectos

- Cajas de alquiler

- Servicio de depósito y administración de títulos

- Otros servicios: pago de impuestos, cheques de viaje, asesoramiento fiscal, pago de multas

- Comisiones bancarias

MÓDULO 4. GESTIÓN Y ANÁLISIS DE INVERSIONES

UNIDAD DIDÁCTICA 1. LA INVERSIÓN EN LA EMPRESA

- Concepto y clases de inversión

- El ciclo de un proyecto de inversión

- Elementos de un proyecto de inversión

UNIDAD DIDÁCTICA 2. ANÁLISIS ECONÓMICO DE UN PROYECTO DE INVERSIÓN

- Métodos de valoración económica

- Determinación de los flujos de caja

- Criterios financieros (VAN y TIR)

- Selección de proyecto de inversión

UNIDAD DIDÁCTICA 3. RIESGO EN EL ANÁLISIS DE INVERSIONES

- Métodos simples del tratamiento del riesgo

- Análisis de la sensibilidad y de los distintos escenarios

- Decisiones secuenciales: arboles de decisión

UNIDAD DIDÁCTICA 4. TIPOLOGÍA DE INVERSIONES

- Inversión en activos fijos

- Inversión en capital circulante (NOF)

UNIDAD DIDÁCTICA 5. COSTE DE CAPITAL

- Coste de la deuda

- Coste medio ponderado de capital (WACC)

UNIDAD DIDÁCTICA 6. ANÁLISIS DE SITUACIONES ESPECIALES

- Alquilar o comprar

- Proyecto de ampliación

- Proyecto de outsourcing

MÓDULO 5. GESTIÓN DE RIESGOS. CRÉDITOS Y MOROSIDAD

UNIDAD DIDÁCTICA 1. EL RIESGO DE CRÉDITO EN LAS ENTIDADES FINANCIERAS

- Conceptos básicos

- Normativa básica bancaria Regulación del capital

- Criterios fundamentales para la gestión del riesgo de crédito

UNIDAD DIDÁCTICA 2. PREVENCIÓN DEL RIESGO EN NUEVAS OPERACIONES

- Estudio preliminar

- Análisis cuantitativo de la operación

- Análisis cualitativo de la operación

UNIDAD DIDÁCTICA 3. PROPUESTA, FORMALIZACIÓN Y SEGUIMIENTO DEL RIESGO DE LA OPERACIÓN

- Propuesta de la operación

- Formalización de la operación

- Proceso de seguimiento

UNIDAD DIDÁCTICA 4. GESTIÓN DE MOROSIDAD E INSOLVENCIA FINANCIERA

- Conceptos básicos

- Consecuencias de la morosidad

- Procesos de reclamación de cantidades

MÓDULO 6. INVERSIÓN Y GESTIÓN INMOBILIARIA

UNIDAD DIDÁCTICA 1. EL MERCADO INMOBILIARIO

- Conceptualización del mercado inmobiliario

- Contextualización del mercado inmobiliario español

- Promoción inmobiliaria

- Inversión inmobiliaria

- Financiación inmobiliaria

UNIDAD DIDÁCTICA 2. LAS INVERSIONES INMOBILIARIAS

- Definición de inversión inmobiliaria

- Estrategias de inversión inmobiliaria

- Rentabilidad inmobiliaria

UNIDAD DIDÁCTICA 3. BIENES INMOBILIARIOS

- Conceptualización del bien inmobiliario

- Clasificación de bienes inmuebles

- Demanda del bien inmueble

- Precio del bien inmueble

- Derechos derivados de la propiedad de bienes inmuebles

- Regulación del bien inmueble

UNIDAD DIDÁCTICA 4. CLIENTES E INVERSORES

- Clientes e inversores inmobiliarios

- Fondos de inversión inmobiliaria

- Sociedades de inversión inmobiliaria

- SOCIMIS

UNIDAD DIDÁCTICA 5. INTRODUCCIÓN A LA VALORACIÓN DE INMUEBLES

- Conceptualización de la valoración de inmuebles

- Elementos por valorar

- Agente inmobiliario y perito judicial inmobiliario

- Métodos de valoración de inmuebles

UNIDAD DIDÁCTICA 6. ESTRATEGIAS INMOBILIARIAS

- Introducción a las estrategias de inversión inmobiliaria

MÓDULO 7. ELABORACIÓN DE CARTERAS EFICIENTES

UNIDAD DIDÁCTICA 1. CARTERAS DE VALORES

- Teoría y gestión de carteras: fundamentos

- Evaluación del riesgo según el perfil del inversor

- Función de utilidad de un inversor con aversión al riesgo

- Ejercicio Resuelto. Cálculo de la rentabilidad de una cartera

UNIDAD DIDÁCTICA 2. POLÍTICAS DE DIVIDENDOS

- Dividendos y sus clases

- Relevancia de la política de dividendos

- Dividendos e imperfecciones del mercado

- Dividendos e impuestos

- Ejercicio Resuelto. Cálculo y tributación de dividendos

UNIDAD DIDÁCTICA 3. CARTERAS DE FONDOS DE INVERSIÓN

- Los fondos de inversión

- Sociedades de Inversión de Capital Variable (SICAV)

- Fondos de inversión libre

- Fondos de fondos de inversión libre

- Fondos cotizados o ETF

- Ejercicio Resuelto. Letras del tesoro

UNIDAD DIDÁCTICA 4. MODELO CAPM

- Teoría de separación en dos fondos

- Capital Asset Pricing Model (CAPM)

- Soluciones a la optimización estática

UNIDAD DIDÁCTICA 5. ESTRUCTURACIÓN DE CARTERAS EN SOFTWARE R

- Introducción

- Creación y optimización de portfolios en R

- Cálculo de Backtest

MÓDULO 8. ASESORAMIENTO FINANCIERO (CERTIFICACIÓN MIFID II)

UNIDAD DIDÁCTICA 1. FUNDAMENTOS FINANCIEROS Y ECONÓMICOS PARA LA INVERSIÓN EN PRODUCTOS MIFID

- Introducción a la inversión

- Valor Temporal del Dinero. Capitalización y Descuento

- Rentabilidad y Tipos de Interés Spot y Forward

- Rentas Financieras

- Fundamentos de la Rentabilidad y Riesgo en productos financieros

- Estadística aplicada a la Inversión Financiera

- La Economía y el Ciclo Económico

- Influencia de la Macroeconomía y Políticas aplicables a los Productos de Inversión

UNIDAD DIDÁCTICA 2. EL SISTEMA FINANCIERO

- Introducción al Sistema Financiero

- Mercados e intermediarios del Sistema Financiero

- El Mercado Interbancario: El Eurosistema y la Política Monetaria Europea

- Mercado de Divisas: Funcionamiento, Riesgos y Tipos de Operaciones

- Mercados de Renta Fija: Características y el Mercado de Deuda Pública

- Mercados de Renta Variable: Estructura y tipos de Operaciones

UNIDAD DIDÁCTICA 3. PRODUCTOS FINANCIEROS DE INVERSIÓN

- Fondos de Inversión: Análisis y Selección de FI y Hedge Fund

- Productos Derivados: Futuros, Opciones y Otros Intrumentos Derivados

- Productos de Renta Fija: Características, Riesgos y Estrategias

- Productos de Renta Variable: Análisis Fundamental y Técnico

- Productos Estructurados: Características, Opciones Exóticas y Productos Complejos

UNIDAD DIDÁCTICA 4. CUMPLIMIENTO NORMATIVO

- Introducción al marco obligacional en la operativa financiera

- Los Servicios de Inversión. Mención especial a la formación exigible al personal financiero y a las obligaciones de información

- Abuso de Mercado: medidas de prevención y detección

- Prevención del Blanqueo de Capitales y Financiación del Terrorismo

- Programas de Cumplimiento Normativo o Compliance Office

UNIDAD DIDÁCTICA 5. GESTIÓN DE CARTERAS Y PATRIMONIOS

- Planificación Patrimonial: Evaluación del Riesgo y las Fichas de Productos

- La Gestión de Patrimonios

- Asset Allocation o asignación de activos

- El proceso de asesoramiento de carteras

- Gestión de carteras. Teoría de carteras y atribución de resultados

- Características del Asesoramiento Financiero y la relación con el cliente

- La relación con el cliente inversor. Asesoramiento y planificación financiera

UNIDAD DIDÁCTICA 6. FISCALIDAD DE LOS PRODUCTOS DE INVERSIÓN

- Marco Tributario de aplicación a los Productos de Inversión

- Impuesto sobre la Renta de las Personas Físicas (IRPF)

- Impuesto sobre Sociedades (IS)

- Impuesto sobre Sucesiones y Donaciones (ISD)

- Impuesto sobre el Patrimonio (IP)

MÓDULO 9. PROYECTO FIN DE MÁSTER

Metodología

EDUCA LXP se basa en 6 pilares

Titulación

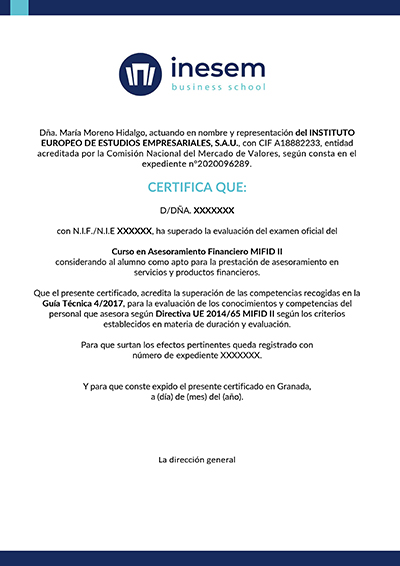

Doble titulación:

- Titulación Propia Master en Asesoría Financiera y Gestión Patrimonial expedido por Instituto Europeo de Estudios Empresariales (INESEM). "Enseñanza No Oficial y No Conducente a la Obtención de un Título con Carácter Oficial o Certificado de Profesionalidad."

- Certificación que acredita la superación del examen oficial y obtención de las competencias en materia de asesoramiento financiero según la modificación de la Directiva 2014/65/EU establecida por la CNMV según consta en la resolución con número de expediente 2020096289.

INESEM Business School se ocupa también de la gestión de la Apostilla de la Haya, previa demanda del estudiante. Este sello garantiza la autenticidad de la firma del título en los 113 países suscritos al Convenio de la Haya sin necesidad de otra autenticación. El coste de esta gestión es de 65 euros. Si deseas más información contacta con nosotros en el 958 050 205 y resolveremos todas tus dudas.

Explora nuestras Áreas Formativas

Construye tu carrera profesional

Descubre nuestro amplio Catálogo Formativo, incluye programas de Cursos Superior, Expertos, Master Profesionales y Master Universitarios en las diferentes Áreas Formativas para impulsar tu carrera profesional.

Máster en Asesoría Financiera y Gestión Patrimonial + Certificación MIFID II